Merci à tous pour vos emails. Nous publions ici quelques réponses aux questions les plus fréquemment posées.

Taux effectifs et effets de seuil

Question: Votre barème de taux effectifs introduit-il des effets de seuil dans le système d'imposition ? Y a-t-il un risque de "sauter de tranche" (peut-on, pour avoir gagné quelques euros de plus, voir son impôt augmenter significativement) ?

Réponse: Non, un barème de taux effectifs n'induit pas d'effets de seuil: en effet, il n'y a pas de concept de "tranche": le taux effectif d'imposition évolue continûment avec le revenu.

Par exemple: Si nous définissons un barème dans lequel un individu gagnant 5 000€ mensuels paie un taux effectif de 13% de son revenu, et un individu gagnant 10 000€ mensuels paie un taux effectif de 25%, alors un individu gagnant 7 500€ mensuels (à mi-chemin entre 5 000 et 10 000 €) a un taux effectif d'imposition de 19% (à mi chemin entre 13 et 25%).

Impôts locaux

Question: Les impôts locaux sont-ils pris en compte par le simulateur?

Réponse: Oui, tous les impôts locaux sont pris en compte, de même que l'ensemble des prélèvements obligatoires. La taxe foncière est prise en compte au sein des impôts sur le capital, et la taxe d'habitation et la taxe professionnelle sont pris en compte au sein des impôts indirects. Les sources et méthodes utilisées pour reproduire et simuler ces différentes impôts sont décrites dans la rubrique programmes et fichiers.

Enfants

Question: Les enfants sont-ils pris en compte dans la réforme que vous proposez ?

Réponse: Oui. Vous pouvez vous reporter à la page "pour un nouveau quotient familial" pour un résumé de nos propositions sur ce point, et à notre livre (chapitres 2 et 3) pour une présentation détaillée.

Gagnants et perdants

Question: Dans la réforme que vous proposez, qui sont les gagnants, qui sont les perdants ? Autrement dit, qui va payer plus d'impôts et qui va en payer moins ?

Réponse: On peut répondre à cette question de plusieurs façons.

Tout d'abord, toute la population (y compris les plus aisés) bénéficiera du fait que le nouvel impôt sur le revenu que nous proposons est beaucoup plus simple et efficace dans son fonctionnement que le système actuel. L'extrême complexité de nos impôts sur les revenus (superposition de plusieurs impôts - IRPP, PPE, CSG, PL etc. -, absence de prélèvement à la source, niches fiscales innombrables, etc.) fait partie des reproches les plus fréquemment adressés à la fiscalité française, et la réforme que nous proposons permet d'y mettre fin.

Ensuite, pour répondre plus précisément à la question posée, on peut classer les revenus par ordre croissant, et comparer pour chaque centile le taux moyen d'imposition du nouvel impôt sur le revenu que nous proposons et le taux moyen d'imposition dans le système actuel (IRPP+CSG+PL-PPE). On constate alors que le taux moyen diminue pour les 97 centiles les moins riches, et augmente seulement pour les 3 centiles au sommet de la distribution. Le seuil de revenu brut mensuel individuel correspondant est d'environ 7 000€ par mois. En moyenne, la réforme permet de payer moins d'impôts jusqu'à environ 6 000€ par mois (revenu brut mensuel individuel), est neutre autour de 7 000€ par mois, et conduit à payer plus d'impôts à partir de 8 000€ par mois. Cela correspond à notre objectif de rétablissement d'un minimum de progressivité dans le système fiscal.

PDF |

PDF |  Excel

Excel

Voir la décomposition par impôt

Le nouveau barème permet de réduire les impôts jusqu’à des revenus bruts mensuels individuels de 7 000 euros, soit près de 97% de la population. Au-delà, les taux effectifs d’imposition n’augmentent que de quelques pourcents (sauf évidemment pour ceux qui bénéficient très fortement de niches particulières), et les augmentations n’atteignent 10% du revenu que pour des revenus de l’ordre de 50 000 euros par mois – ce qui reste modéré.

Prenons quelques exemples:

- A 1 800€ de revenu mensuel, le gain de pouvoir d’achat est en moyenne de 2,3% (le taux effectif d’impôts sur le revenu passe de 9,6% à 7,3%), soit plus de 40€ par mois, ou près de 500€ par an.

- A 4 300€ de revenu mensuel, le gain de pouvoir d’achat est en moyenne de 2,8% (le taux effectif d’impôts sur le revenu passe de 15,1% à 12,3%), soit 120€ par mois, ou plus de 1 400€ par an.

- Au-delà de 8 000€ de revenu mensuel, les hausses sont relativement modérées pour la plupart des contribuables : elles sont inférieures à 5% du revenu jusqu’à 14 000€ de revenu mensuel, et n’atteignent 10% du revenu que pour les 0,1% des revenus les plus élevés (plus de 40 000€ par mois) (voir graphique).

Néanmoins, ces résultats moyens ne signifient pas que tous les contribuables y gagnent jusqu'à 7 000€ par mois, et que tous les contribuables y perdent au-delà de 7 000€ par mois. Tout dépend des "détails" de la situation individuelle. Comme notre nouvel impôt élargit la base d'imposition (en direction notamment des revenus de patrimoine actuellement exonérés), supprime les niches fiscales (tout du moins celles liées à l'actuel IRPP), et est basé sur le revenu individuel (et non plus conjugual), il existe des perdants et des gagnants à (presque) tous les niveaux de revenus. Pour répondre complètement à la question posée, il faut donc analyser également les proportions de gagnants et de perdants à l'intérieur de chaque centile de la répartition des revenus.

Outre le niveau de revenu, trois dimensions jouent un rôle essentiel pour savoir qui gagne et qui perd. D'abord, le contribuable bénéficie-t-il de moins de revenus de patrimoines exonérés (par exemple assurance-vie) que la moyenne des contribuables, ou bien de plus de revenus exonérés que la moyenne? Ensuite, le contribuable bénéficie-t-il de moins de niches fiscales (réductions d'impôts spécifiques, par exemple pour investissement dans les Dom, pour emploi à domicile, etc.) que la moyenne, ou bien de plus que la moyenne? Enfin, le contribuable vit-il dans un couple moins inégal que la moyenne des couples, ou plus inégal que la moyenne?

Prenons par exemple le cas d'un contribuable ne bénéficiant d'aucun revenu de patrimoine exonéré (avec un revenu composé uniquement de salaire ou de revenu d'activité non salarié), d'aucune niche fiscale particulière, et vivant dans un couple parfaitement égalitaire (ou bien vivant seul ou dans un couple en union libre - non marié et non pacsé -, donc ne bénéficiant pas du quotient conjugual). Alors dans ce cas le point de basculement se situe non pas autour de 7 000€ de revenu brut mensuel individuel, mais autour de 12 000€.

Inversement, pour des contribuables disposant de revenus exonérés élevés, de niches importantes, et vivant dans un couple très inégalitaire, il peut exister des perdants à des niveaux de revenu au-dessous de 7 000€ par mois.

Le barème d'imposition que nous proposons a cependant été calibré de façon telle qu'il faut "cumuler" plusieurs de ces conditions pour que le point de basculement diminue fortement au dessous de 7 000€ par mois.

En particulier, un couple totalement inégalitaire (avec typiquement le mari apportant l'intégralité du revenu et l'épouse au foyer) voit ses impôts augmenter dans la réforme proposée uniquement si le salaire brut du mari dépasse environ 5 000€ par mois. Pour que le point de basculement tombe à 3 000€ ou 4 000€ par mois (ou au dessous), il faut que le couple soit non seulement totalement inégalitaire, mais bénéficie également de fortes exonérations et niches particulières, ce qui en pratique est relativement rare.

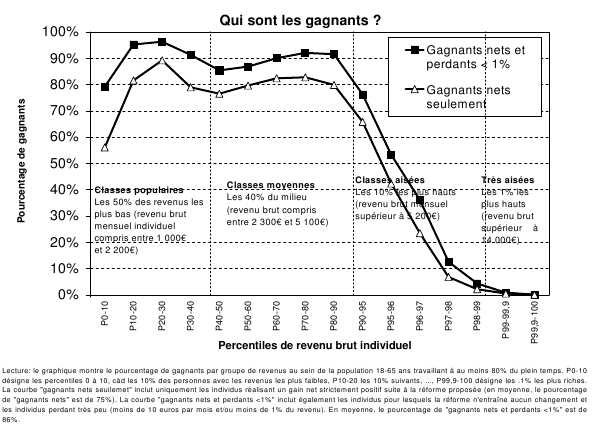

Plus précisément, le graphique ci-dessous montre le pourcentage de gagnants (personnes qui paient moins d'impôts avec notre réforme que dans le système actuel) par fractiles de revenu brut individuel.

On constate qu'il y a environ 80%-90% de gagnants à l'intérieur de chaque centile de revenu du 10e percentile jusqu'au 90e percentile, c'est-à-dire jusqu'à environ 5 000€ de revenu brut mensuel individuel. Puis le pourcentage de gagnants décroît rapidement ensuite et s'approche de zéro au delà du 97e percentile. Cela traduit le fait que notre réforme augmente la progressivité de l'impôt sur le revenu.

En moyenne, sur l'ensemble de la population, il y a 75% de "gagnants nets", c'est-à-dire de personnes bénéficiant d'un gain net d'impôts du fait de la réforme. Si l'on inclut les personnes pour qui la personne ne fait quasiment aucune différence (y compris ceux qui perdent moins de 10€ par mois ou moins de 1% de leur revenu), alors on constate que ce pourcentage monte à 86%.

Il est important de noter aussi que le pourcentage de gagnants est d'à peine 60% dans le 1er décile (fractile P0-10), c'est-à-dire les dire les personnes rémunérées à proximité du SMIC, malgré notre taux d'imposition de 2% seulement au niveau du SMIC. Ceci est dû au fait que la prime pour l'emploi (PPE) peut parfois rajouter près d'un mois de salaire supplémentaire pour certains SMICards et donc annuler presque entièrement la CSG (actuellement de 8%). Dans la plupart des cas, la perte est cependant extrêmement faible. Si l'on inclut les personnes perdant moins de 10 € par mois avec notre réforme, alors le pourcentage de gagnants dans le 1er décile passe à environ 80%.

Par ailleurs, le système actuel revient à taxer les travailleurs pauvres avec la CSG et en compense certains avec un chèque PPE un an plus tard, avec souvent des montants versés largement imprévisibles, des trop perçus, etc. Il nous semble préférable de donner une hausse de salaire direct immédiatement et uniformément en réduisant directement l'impôt sur les travailleurs pauvres plutôt de taxer tous les travailleurs pauvres et d'en rembourser seulement certains un an plus tard.

Enfin, nous rappelons que le barème que nous proposons n'est qu'une première proposition permettant de lancer le débat, et qu'il peut tout à fait être amélioré. Par exemple, si l'on voulait compenser totalement la suppression de la PPE, alors le taux de 2% devrait être abaissé à 1% (voire 0%), ce qui coûterait entre 1 et 3 milliards d'euros.

Plus généralement, le site www.revolution-fiscale.fr permet à chacun de simuler l'impact du barème de son choix sur les inégalités, et en particulier sur les pourcentages de gagnants et perdants par fractiles de revenus.

Pour en savoir plus sur la structure des gagnants et perdants, les graphiques ci-dessous montrent le pourcentage de gagnants séparément au sein de plusieurs groupes socio-démographiques, par exemple parmi les personnes mariées (ou PACSées) et non-mariés.

On constate ainsi que 79% des personnes non-mariées et 71% des personnes mariées gagnent avec notre réforme. Parmi les non-mariés, le pourcentage de gagnants est très élevé de P10 à P95 mais en-dessous de 50% pour P0-10 (effet PPE décrit ci-dessus). En revanche, pour les mariés, le nombre de gagnants est maximum pour les personnes les plus pauvres (85% dans P0-30) et un peu plus faible pour les mariés à revenu moyen (75% dans P30-90). Ceci est dû à l'individualisation de l'impôt de notre réforme qui bénéficie aux travailleurs modestes mariés dont le conjoint travaille aussi (qui sont souvent les femmes). En effet, le système familial actuel pénalise les second apporteurs de ressources du ménage.

Ceci peut se voir dans le graphique ci-dessous qui montre les pourcentages de gagnants séparément pour les individus membres de couples inégaux (définis comme ceux où l'un des conjoints gagne au moins deux fois plus que l'autre conjoint) et pour ceux membres de couples égaux (définis comme ceux où aucun des deux conjoints ne gagne plus de 2 fois plus que l'autre).

Le pourcentage de gagnants est très élevé dans les couples égaux de P0 à P95 et nettement plus faible dans les couples inégaux au dessus de P30. Notre réforme élimine le quotient conjugal de l'impôt sur le revenu actuel qui subventionne les couples avec revenus inégaux et donc décourage le travail des femmes. Avec notre impôt individuel, le montant d'impôt d'une personne ne dépend plus des revenus de son conjoint. L'impôt individuel a donc des effets très positifs à la fois sur l’égalité professionnelle hommes-femmes et sur la participation féminine au marché du travail.

Données et graphiques au format excel

La réforme de l'ISF mise en place par le gouvernement

Question: Que penser de la réforme de l'ISF mise en place par le gouvernement au printemps 2011 ?

Réponse: Précisons tout d'abord qu'il ne s'agit pas à proprement parler d'une "réforme fiscale": le gouvernement ne change rien au système d'impôts sur les revenus, et en particulier ne change rien au fait que l'imposition des revenus du patrimoine est à la fois complexe (superposition de la CSG, de l'IRPP, du prélèvement libératoire, d'abattements divers et variés) et injuste (les revenus du patrimoine sont en moyenne moins taxés que ceux du travail). Le gouvernement se contente de supprimer le "bouclier fiscal" introduit en début de quinquennat (coût actuel d'environ 600 millions d'euros), et entend compléter cette suppression par un allègement de l'ISF (recettes actuelles d'environ 4 millards d'euros).

Pour des raisons que nous expliquons dans le livre, il est plus que temps de supprimer le bouclier fiscal (qui n'a fait qu'accroître la régressivité de notre système fiscal), mais il est injustifié d'alléger l'ISF. Les patrimoines ne se sont jamais aussi bien portés en France: il faut remonter à la Belle Epoque pour retrouver une telle prospérité des patrimoines immobiliers et financiers, mesurés en nombre d'années de revenu national. La priorité de toute réforme fiscale devrait être d'alléger les prélèvements pesant sur ceux qui n'ont que leur travail (salarié ou non salarié), et certainement pas de réduire les maigres impôts sur le patrimoine (tels que l'ISF).

Cela étant posé, le simulateur www.revolution-fiscale.fr permet de simuler simplement toute proposition de réforme fiscale. Voici ce que nous pouvons dire sur les effets des propositions de réforme de la fiscalité du patrimoine annoncées par François Fillon et François Baroin au cours de la conférence tenue à Bercy le 3 mars 2011.

Le gouvernement a annoncé deux scénarii possibles de réforme.

Scénario n°1:

"Le bouclier fiscal serait supprimé. Le seuil d'entrée à l'impôt passerait à 1,3 million de patrimoine. L'assiette de l'impôt serait inchangée. Le barème serait transformé. Il ne subsisterait que deux tranches, au lieu des six actuelles: une tranche allant de 1,3 million d'euros à 3 millions de patrimoine, taxée à 0,25% et une tranche au-delà de 3 millions, taxée à 0,5.%. Toutefois, la taxation s'appliquerait au 1er euro de patrimoine et serait proportionnelle."

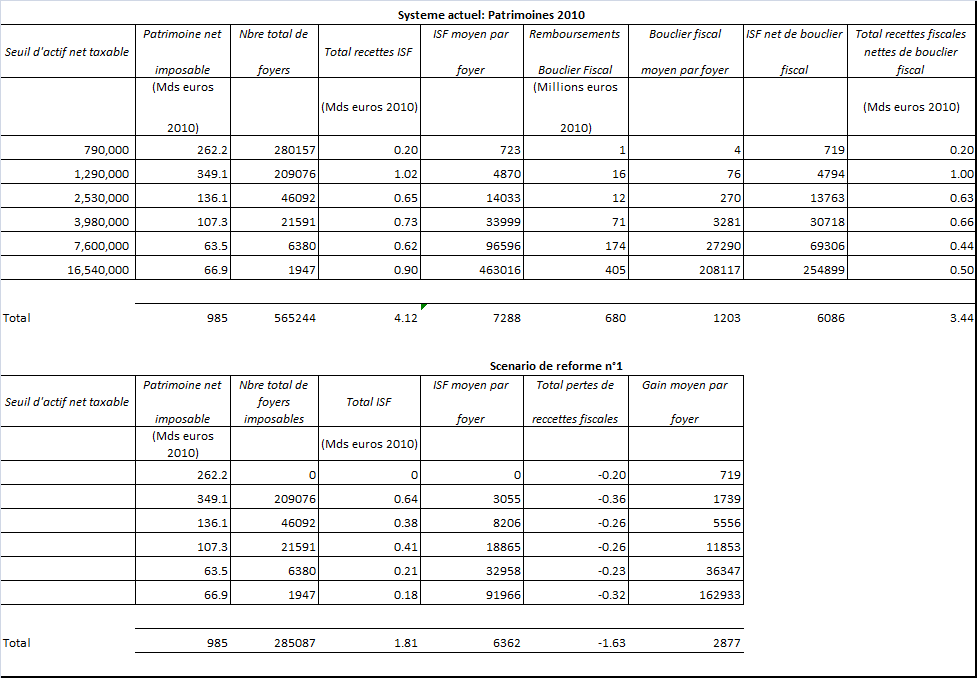

Le simulateur www.revolution-fiscale.fr permet de simuler facilement les effets d'un tel scénario. Les résultats sont présentés dans le tableau 1 ci-dessous.

Cette réforme générerait une perte totale de 1.6 milliards de recettes fiscales, soit 2 fois plus que les chiffres avancés par le gouvernement. En dépit de la suppression du bouclier fiscal, la substantielle baisse des taux du barème permet un gain dans toutes les tranches de l'actuel barème. L'ensemble des 565 000 foyers déclarant un patrimoine net taxable supérieur à 800 000 euros gagnerait en moyenne 2 900 euros. 280 000 foyers seraient de facto sortis du barème actuel. Les 2 000 foyers déclarant un patrimoine net taxable supérieur à 16 millions d'euros gagneraient en moyenne 160 000 euros par rapport au système actuel.

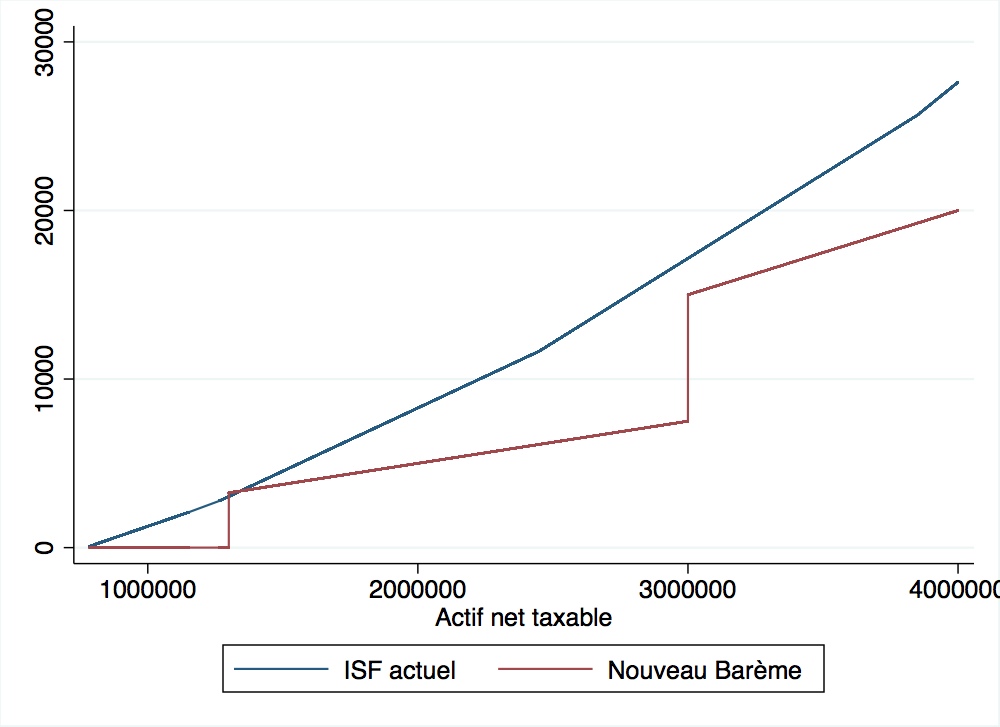

Il est important de noter que le barème proposé présente d'importants effets de seuil du fait de l'imposition dès le premier euro de patrimoine pour l'ensemble des foyers déclarant plus de 1.3 millions d'euros d'actif net taxable. Le graphique 1 permet de se rendre compte de ces effets de seuils. Un tel barème est évidemment inapplicable dans les faits: il générerait de substantielles inefficiences, et constitue une violation évidente du principe d'égalité devant l'impôt (comment en effet justifier que deux foyers dont le patrimoine ne diffère que d'un seul euro puissent payer l'un 3250 euros d'ISF et l'autre rien?). Surtout, un tel barème générerait des effets d'évitement considérables de la part des contribuables de part et d'autres de deux seuils de 1.3 millions et 3 millions d'euros de patrimoine susceptibles de se matérialiser en pertes importantes de recettes fiscales. On le voit, il semble qu'un tel barème devra faire l'objet d'un lissage pour éviter la création de tels seuils. Avec un tel lissage, et en conservant l'objectif de sortir 300 000 contribuables du barème de l'ISF, la perte totale de recettes fiscales sera de facto substantiellement alourdie, du fait du grand nombre de contribuables aux niveaux du barème où le lissage devra avoir lieu.

Tableau 1: Effets des propositions de réforme de l'ISF sur les recettes fiscales et l'ISF moyen par foyer.

Sources: www.revolution-fiscale.fr

Graphique 1: ISF brut en fonction du patrimoine net taxable du foyer.

Scénario n°2:

"L'ISF est supprimé. Il est remplacé par l'IRF, l'impôt sur le revenu de la fortune, qui taxe les plus-values latentes. L'IRF ne touchera que les ménages dont le patrimoine dépasse 1,3 million d'euros. Le patrimoine taxable sera le même que celui de l'ISF, qui est net de l'endettement. La variation de la valeur de la résidence principale ne sera pas imposée. Les plus-values «latentes» constatées d'une année sur l'autre pour l'immobilier (hors résidence principale), les valeurs mobilières (actions, obligations) et l'assurance-vie seront taxées à hauteur de 19%. S'agissant des biens immobiliers, l'administration fixera chaque année dans chaque département l'évolution de leur valeur. Lors de la vente du bien immobilier ou du titre financier, le contribuable payera la taxe -existant déjà et fixée à 19%- sur la plus-value réalisée. Pour éviter une double imposition, cette taxe sera diminuée de l'IRF payé auparavant sur les plus-values latentes. En cas de baisse de la valeur du patrimoine, la moins-value latente s'imputera sur les plus-values latentes des dix années suivantes."

Les éléments dont nous disposons à ce stade sur le scenario n°2 sont malheureusement encore trop vagues pour donner lieu à un chiffrage précis. Ce scénario appelle néanmoins quelques commentaires.

Tout d'abord, ce scénario semble être un réaménagement du système actuel de taxation des plus-values et non une véritable alternative à l'ISF. En effet, ce nouvel impôt n'a de fait pas d'autre assiette que celle de l'imposition actuelle des plus-values. L'IRF, étant déductible de l'imposition des plus-values réalisées, peut apparaître comme un simple système de précompte de l'imposition actuelle des plus-values. La transition vers l'IRF provoque donc une augmentation temporaire de recettes fiscales, car le stock de plus-values latentes est évidemment supérieur aux plus-values effectivement réalisées, mais à l'état stationnaire, l'IRF ne représente donc aucune recette supplémentaire en principe. Les seules recettes supplémentaires susceptibles d'être créées viennent du fait qu'une partie des plus-values latentes ne sont en fait jamais réalisées et donc jamais taxées si le détenteur du patrimoine meurt avant d'avoir liquider son patrimoine. Cette extension d'assiette est difficile à estimer en l'absence de données plus détaillées sur les droits de mutations, mais elle semble néanmoins limitée dans la mesure où seuls les patrimoines nets taxables (au sens de l'ISF actuel) supérieurs à 1.3 millions d'euros seront imposables sur leurs plus-values latentes. En tout état de cause, les recettes fiscales nécessaires pour compenser la suppression totale de l'ISF semblent bien supérieures aux gains potentiels d'assiette de l'impôt sur les plus-values proposée par l'IRF.

Le fait d'exonérer les plus-values latentes sur la résidence principale est générateur de substantielles inefficacités. En incitant les détenteurs de résidence principale à ne jamais vendre leur bien, ce système risque de considérablement limiter l’offre sur le marché immobilier et donc risque d'aggraver l'envolée des prix immobiliers.

Enfin notons que le gouvernement, en proposant une nouvelle base d'évaluation de la valeur des patrimoines immobiliers risque de s'exposer au problème de la cohabitation de cette nouvelle base avec celle des anciennes bases cadastrales sur lesquelles sont assises les taxes foncières, et qui sont aujourd'hui complètement obsolètes. Il semble difficile en effet d'avoir deux impôts taxant le même bien mais assis sur deux valeurs cadastrales totalement différentes.

Plutôt que de vouloir à tout prix alléger l'ISF (pour des raisons purement idéologiques), une voie de réforme plus utile serait de rapprocher les bases de la taxe foncière des valeurs de marché, et plus généralement de rapprocher la taxe foncière de l'ISF (qui a également le mérite d'autoriser la déduction des emprunts immobiliers).